Geldpolitische Instrumente II: Ständige Fazilitäten

Eine Fazilität (lateinisch facilitas = ‚Leichtigkeit‘) ist im engeren Sinne eine Kreditmöglichkeit. Die EZB räumt den Geschäftsbanken die Möglichkeit ein, sich bis zum nächsten Geschäftstag entweder Reserven zu leihen (Spitzenrefinanzierungsfazilität, englisch marginal lending facility) oder zu verleihen (Einlagefazilität, englisch deposit facility). Der Spitzenrefinanzierungszinssatz ist höher und der Einlagzinssatz niedriger als der Hauptrefinanzierungszinssatz. Wie wir in Kürze sehen werden, bilden diese Zinsen einen Korridor für den Interbankenzins. Fazilitäten gehören zu den Instrumenten, bei denen die Initiative vom privaten Bankensektor ausgeht. Banken können bis zu einer halben Stunde nach Schließung des Interbankenmarktes Reserven von der Zentralbank gegen Hinterlegung von Sicherheiten bekommen oder überschüssige Reserven bei der Zentralbank parken. Überschüsse auf dem Reservenkonto werden dann zum Einlagesatz verzinst.

Wieso ist es aber überhaupt möglich, dass die Banken Reserven von der Zentralbank benötigen, wo sich empfangene und getätigte Überweisungen doch immer zu Null addieren müssen? Die im Markt befindlichen Reserven wurden zum Teil über Kredite der Zentralbank geschaffen. Laufen diese aus, brauchen Banken Reserven, um ihre Schuld bei der Zentralbank zurückzuzahlen. Sind nicht genügend Reserven im Markt, um auslaufende Kredite zu begleichen, werden einige Banken darauf bestehen, ihren Saldo in Reserven gezahlt zu bekommen und keinen Zahlungsaufschub per Kredit gewähren, da sie sich andernfalls neue Reserven bei der Zentralbank leihen müssen, um ihre alte Schuld zu begleichen. Sind nicht genügend Reserven im Markt, werden einige Banken gezwungen sein, sich einen neuen Kredit bei der Zentralbank zu nehmen, um entweder ihren Saldo im Interbankenmarkt auszugleichen oder aber ihre alten Schulden bei der Zentralbank zu begleichen.

Schauen wir uns den Vorgang des Zahlungsausgleichs im Interbankenmarkt noch einmal genauer an. Schöpft eine Bank Giralgeld über einen Kredit, so entstehen Einlagen in gleicher Höhe. Werden diese Einlagen nun abgehoben oder überwiesen, so erleidet die Bank einen entsprechenden Abfluss von Reserven. Gehen wir von 2 Banken mit folgenden Bilanzen aus (wie diese entstanden sein mögen ist für dieses Beispiel von keiner Bedeutung):

Nun tätigen Kunden von Bank 1 Überweisungen auf Konten der Kunden von Bank 2 und umgekehrt. Am Ende des Geschäftstages entsteht ein Saldo in Höhe von 50 Euro den Bank 1 an Bank 2 überweisen muss. Für den Zahlungsausgleich zwischen den beiden Banken benötigt Bank 1 nun Reserven auf ihrem Konto bei der Zentralbank, damit diese auf dem Zentralbankkonto von Bank 2 gutgeschrieben werden können. Bank 1 könnte sich hierzu über Nacht zum Spitzenrefinanzierungszinssatz Reserven bei der Zentralbank leihen. Nehmen wir an, der Spitzenrefinanzierungszinssatz beträgt 1 %. Die Bilanzen der Banken ändern sich entsprechend:

Durch den Zahlungsausgleich werden die Reserven von Bank 1 um 50 € vermindert und die von Bank 2 um 50 € erhöht. Die Bilanzen sehen nach diesem Vorgang wie folgt aus:

Nehmen wir an, Bank 2 benötigt die zusätzlichen Reserven nicht, um Überweisungen an andere Banken zu tätigen. Die Überschussreserven werden dann lediglich mit der Einlagefazilität auf dem Reservenkonto der Zentralbank verzinst. Diese wird deutlich unter dem Spitzenrefinanzierungszinssatz liegen. Wir gehen davon aus, dass der Zins der Einlagefazilität 0,2 % beträgt.

Dadurch, dass sich die Überweisungen zwischen den beiden Beispielbanken nicht zu Null addieren, hat Bank 2 nun also einen Reserveüberschuss, der auf ihrem Reservenkonto gelagert und mit 0,2 % verzinst wird. Durch die Zinsdifferenz zwischen Spitzenrefinanzierungs- und Einlagezins entsteht eine Option, von der beide Banken profitieren könnten. Bank 1 könnte sich nämlich zu einem Zinssatz, der zwischen 0,2 % und 1 % liegt, die Reserven von Bank 2 leihen. In diesem Fall würden sich beide Banken besser stellen, da Bank 1 nun weniger als den Spitzenrefinanzierungszinssatz zahlt und Bank 2 mehr als den Einlagezins erhält. Nehmen wir an, die Banken einigen sich auf einen Zinssatz von 0,5 % (das ist der sogenannte Interbankenzins, daher mit IB gekennzeichnet). Gewähren die Banken sich einen Kredit sehen die Bilanzen wie folgt aus:

Da sich die Salden zwischen den Banken immer zu Null addieren müssen, wäre es also theoretisch möglich, dass Banken den Zahlungsverkehr vollständig ohne zusätzlichen Reservenbedarf unter sich regeln. Tatsächlich ist der Zahlungsausgleich über gegenseitige Kreditvergabe nach Gründung der EZB anteilsmäßig angestiegen. In der Regel findet eine solche Kreditvergabe innerhalb eines gewissen Rahmens zwischen solventen Banken automatisch statt. Als Sicherheiten für die Kredite werden meistens Wertpapiere hinterlegt. Erst wenn dieser Kreditrahmen ausgeschöpft ist, wird eine längerfristige Lösung angestrebt.

Sollten die Überweisungen zwischen den Geschäftsbanken sehr asymmetrisch verteilt sein, werden die Salden, die man ausgleichen muss, sehr groß werden. Der Reservebedarf hängt daher von der Varianz der Überweisungen zwischen den Banken ab. Ist dieser im Vergleich zum Bestand im Interbankenmarkt hoch, wird die Kreditvergabe zwischen den Banken stark ansteigen müssen, wenn keine Bank zusätzliche Reserven von der Zentralbank leihen will. Da bei steigender Kreditvergabe auch das Risiko steigt, dass diese nicht zurückgezahlt werden können, und das Vertrauen gegenüber den Banken sinkt, die sich viele Reserven borgen, werden sich die Geschäftsbanken dieses Risiko über einen höheren Zinssatz bezahlen lassen. Weil Reserven knapp sind, steigt der Preis für Kredite im Interbankenmarkt.

Da Banken sich zudem jederzeit Reserven gegen Vorlage von genügenden Sicherheiten ausreichender Bonität zum Spitzenrefinanzierungszinssatz bei der Zentralbank leihen können, bildet dieser die Obergrenze für den Zinssatz im Interbankenmarkt. Keine Bank würde sich Reserven im Interbankenmarkt leihen, wenn sie diese bei der Zentralbank günstiger bekommen würde. Aus den selben Gründen bildet der Einlagezinssatz die Untergrenze für Kredite auf dem Interbankenmarkt, weil keine Bank einen Reserveüberschuss zu einem geringeren Zins verleihen würde als ihr die EZB bietet.

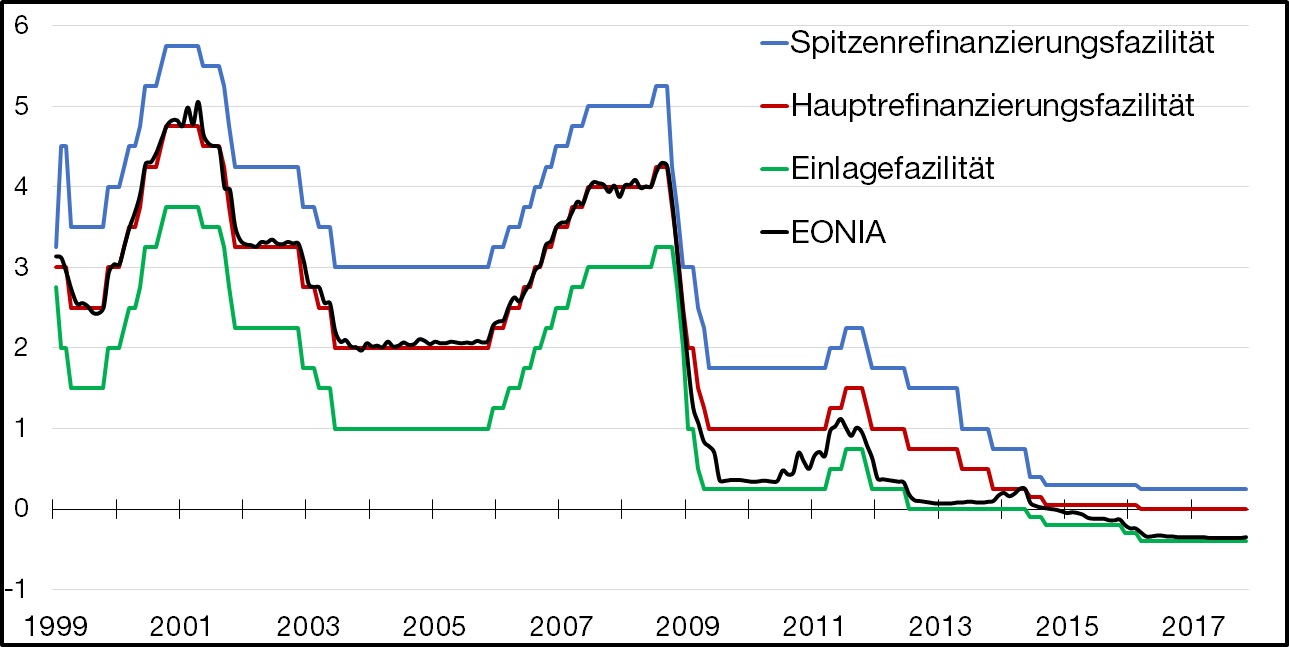

Die Zinssätze für Spitzenrefinanzierungs- und Einlagefazilität bilden daher einen Korridor für den Zins im Interbankenmarkt. Abbildung 13 verdeutlicht dies und zeigt die Entwicklung der drei Zinssätze sowie den Tagesgeldzinssatz im Interbankenmarkt. Letzerer wird durch den sogenannten Euro Overnight Index Average (EONIA) dargestellt. Dieser Zinssatz ist ein berechneter Durchschnittssatz, der auf Basis tatsächlicher Kredite im Übernachtgeschäft von 30 Banken ermittelt wird.3 Wie wir sehen, liegt der Hauptrefinanzierungssatz der EZB zwischen Spitzenrefinanzierungs- und Einlagezinssatz. Der Tagesgeldzins (auf dem Interbankenmarkt) liegt ebenfalls zwischen diesen beiden Sätzen und schwankt um den Hauptrefinanzierungszinssatz. Da die EZB in ihren wöchentlichen Hauptrefinanzierungsgeschäften den Banken Geld zum Hauptrefinanzierungszinssatz leiht, ist es nicht verwunderlich, dass der Interbankenzins sich in der Nähe dieses Zinssatzes bewegt.

ABBILDUNG 13: ZINSSÄTZE AM INTERBANKENMARKT

Anmerkung: Für den Tagesgeldzinssatz wurde ein monatliches Mittel des EONIA gebildet.

Quelle: Bundesbank.

Sollten Reserven im Interbankenmarkt knapp sein, werden Banken die Zinsen für Übernachtkredite verteuern. Weil die Zentralbank aber eine Zinssteuerung verfolgt und der Tagesgeldzinssatz nun von ihrer Zielrate abweicht, wird die EZB zusätzliche Reserven in den privaten Bankensektor bringen wollen, damit der Zinssatz wieder auf das gewünschte Niveau sinkt. Die Zentralbank könnte dies zum Beispiel erreichen, indem sie die Zuteilung der Reserven in ihren Tenderverfahren entsprechend erhöht. Da sich Banken mit negativem Saldo nun wieder Reserven zum günstigeren Zins bei der EZB leihen können, wird die Reservemenge im Interbankenmarkt ansteigen, die Anzahl der Kredite zwischen den Banken auf dem Interbankenmarkt zurück gehen und die Banken werden ihre Zinsen für Übernachtkredite wieder senken.

Wir sehen, dass die EZB nach Ausbruch der Finanzkrise in 2008 begonnen hat, alle drei Zinssätze zu senken, um Kredite günstiger zu machen und so die Investitionen anzuregen. Aber wieso fällt der Interbankenzins zu dieser Zeit auf die untere Grenze des Einlagenzinssatzes? Banken bekamen Angst, dass ihre Geschäftspartner aufgrund der Finanzkrise die Übernachtkredite nicht mehr zurückzahlen würden und haben ihre Überschussreserven lieber auf dem Konto der Zentralbank zum Einlagezins geparkt. Damit Banken nicht in Liquiditätsprobleme kommen, hat die EZB dann in sehr großen Mengen Reserven in den Interbankenmarkt gebracht, um eine Liquiditätskrise zu verhindern und die Stabilität des Bankensystems zu sichern. Seit der Finanzkrise werden Mengentender mit voller Zuteilung verwendet. Das bedeutet, dass Banken sich wöchentlich unbegrenzt Reserven zum Hauptrefinanzierungszinssatz leihen können. Dies haben Banken seit der Finanzkrise vielfach genutzt. Um den Interbankenmarkt zu umgehen, leiht man sich die Reserven von der Zentralbank, die man dann als Vorrat auf den Reservekonten hält. Die Zentralbank hat so zeitweise den Interbankenmarkt ersetzt und der Reserveüberschuss hat den Tagesgeldzinssatz an die Untergrenze gedrückt. Dies ist besonders deutlich, nachdem in 2011/12 die Zentralbank mit längerfristigen Refinanzierungsgeschäften im großen Volumen die Liquidität im Bankensektor erhöht hat. Da Reserven nun im Überfluss vorhanden sind, sinkt der Preis für Reserven auf den Einlagezins.

Seit dem 11. Juni 2014 ist die Einlagefazilität negativ und der Hauptrefinanzierungssatz beträgt seit dem 16. März 2016 Null Prozent. Banken können sich also unbegrenzt mit Liquidität versorgen, ohne dafür einen Zins zahlen zu müssen, sie zahlen aber eine Art Strafe, wenn sie überschüssige Reserven horten. Mit dieser Maßnahme versucht die EZB zuallererst, den Zinssatz langfristiger Wertpapiere zu drücken, um langfristige Investitionen attraktiver zu machen. Die Argumentation, Banken würden hierdurch mehr Kredite vergeben, weil sie andernfalls einen Strafzins auf Reserven zahlen müssen, ist hingegen fragwürdig. Zur Kreditvergabe braucht es ja auch einen willigen und kreditwürdigen Kreditnehmer. Die höheren Kosten der Banken könnten auch zu steigenden Zinsen führen, die sogar einen negativen Effekt auf die Kreditnachfrage hätten.

Dieser Artikel wurde von Dr. Michael Paetz verfasst und zuerst auf dem Blog www.was-ist-geld.de veröffentlicht

Bild: Pixabay